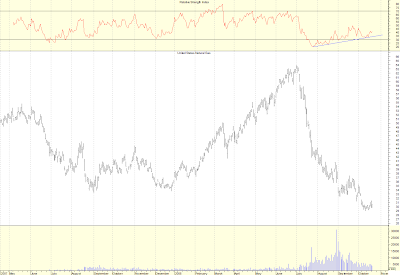

El gráfico de largo plazo y en compresión semanal de Procter & Gamble nos muestra como quebró el soporte de largo plazo anaranjado hasta alcanzar el nivel de 38.2% de retroceso de Fibonacci en 54.92 dólares para luego rebotar y hacer pullback en la actualidad contra la línea anaranjada en 64 dólares.

Para alejarse de la posibilidad de una caída a partir de este punto, debería cerrar por encima del nivel de 66 dólares indicado con color verde, caso contrario sería una confirmación de la baja.

El nivel más importante que no tendría que quebrar es el de 50.50-51.50 dólares indicado en lila, ya que fue un antiguo máximo histórico y ahora pasa a ser soporte.

Más abajo ya utilizaría el 50% y 61.8% de Fibonacci en los 47-49 y 42.80 dólares respectivamente.

viernes, 31 de octubre de 2008

PG Procter & Gamble Co (NYSE)

RoccaCharts es visitado desde 100 países distintos!

Me es grato comentarles que RoccaCharts es visitado actualmente desde 100 países distintos, según lo constata el servicio independiente de monitoreo de WebSites Google Analytics.

APBR Petroleo Brasileiro S.A. (Petrobras)

El gráfico de la empresa petrolera estatal brasileña Petrobras para su versión cotizando en la bolsa de Argentina nos muestra como quebró el cateto superior de la cuña descendente indicada en azul con importante volumen.

Esto podría habilitar alcanzar el objetivo de 59-60 pesos indicado con color rojo, donde además "taparía" el gap o hueco que dejó en su camino bajista y tocaría la banda superior de Bollinger.

Dado que el indicador de fuerza relativa se acercó al 50% y la vela de ayer quedó en la banda central de Bollinger, si el contexto se torna negativo podría intentar hacer un pullback contra el techo de la cuña y doble piso en los 33 pesos.

TGS Transportadora de Gas del Sur ADS (NYSE)

El gráfico de la empresa argentina Transportadora de Gas del Sur para su versión cotizando en el NYSE de los Estados Unidos nos muestra como viene moviéndose en fase bajista dentro de un canal bajista anaranjado.

Se aprecia como esta semana tocó el piso del canal pero rápidamente se dio vuelta incrementándose notablemente el volumen lo cual haría pensar que al menos podría buscar la banda central de Bollinger indicada con color rojo en la zona de 2.02-2.12 dólares.

En caso de tener la fuerza suficiente como para vencer esta zona, la banda superior y el techo del canal bajista se encuentra en torno a los 3 dólares.

Un contexto negativo donde cayeran fuerte las bolsas lo podría arrastrar hacia los mínimos históricos anteriores en 0.98 (en verde) o 0.60 (en negro).

^IBEX IBEX35 (Indice Bolsa España)

El gráfico del índice español IBEX35 nos muestra como alcanzó el nivel de 7800-7900 puntos correspondiente al 61.8% de retroceso de Fibonacci tomado desde el mínimo de Marzo de 1995.

Como el indicador de fuerza relativa RSI de la ventana superior no se ve en sobreventa, es posible que siga descendiendo para buscar el soporte anaranjado de largo plazo en 7300 puntos.

Es muy importante que no se quiebre este nivel, ya que mantendría las chances alcistas de largo plazo.

Caso contrario, lo espera como soporte la zona delimitada con color verde entre los 5267-5448 puntos.

miércoles, 29 de octubre de 2008

X United States Steel Corp. (NYSE)

El gráfico en compresión semanal de US Steel nos muestra como se frenó en el importante soporte verde de 33.50-34 dólares que fue respetado desde hace años.

Es notable además ver como aumentó el volumen a medida que se fue acercando a ese nivel.

Por lo tanto, dado que el indicador de fuerza relativa RSI de la primer ventana está sobrevendido y aplanado, es muy probable que vaya a buscar la resistencia en azul en torno a los 74 dólares, donde además pasa a ser la mitad de la vela negra de la semana del 3 de Octubre.

Antes de ese nivel, en 52.70 dólares tiene una resistencia producto de un mínimo registrado en la semana del 29/09/2006 y otro un poco más arriba en 67.80 dólares por un mínimo de la semana del 12/01/2007.

USDRUB Dolar Americano vs Rublo Ruso

El gráfico de largo plazo y en compresión semanal del Dólar Americano contra el Rublo Ruso nos muestra que luego de completar un techo redondeado en torno a los 23, quebró dos importantes resistencias dinámicas bajistas, la de color azul y la más importante la indicada en color lila, ya que al superar esa deja atrás la fase bajista.

Es muy probable que se frene en la resistencia anaranjada dado que fue un importante soporte anterior entre los 27.40 y los 27.50.

Un cierre muy por arriba de este nivel habilitaría a que busque el nivel de 29 indicado en negro, pero como el indicador de fuerza relativa RSI de la ventana superior está en sobrecompra, si lo hace tendría que hacerlo en forma muy vertical y rápida.

Un lugar natural para corregir sería ir a los 25.80-26 donde tocaría el soporte lila a modo de pullback y a su vez sería el 38.2% de retroceso de Fibonacci del movimiento alcista.

PX Praxair Inc. (NYSE)

El gráfico en compresión semanal y de largo plazo de Praxair nos muestra como quebró el soporte anaranjado de largo plazo, pero sin embargo se frenó en el 61.8% de retroceso de Fibonacci en los 50 dólares.

Si no cae por debajo de los 49 dólares es posible que busque la línea anaranjada a modo de resistencia y en 38.2% de retroceso de Fibonacci en los 69 dólares.

SNE Sony Corporation (NYSE)

El gráfico en compresión semanal y de largo plazo de la japonesa Sony nos muestra como quebró dos soportes importantes de largo plazo, el indicado con color naranja y el de color marrón.

Sin embargo, se frenó en otro importante entre los 19 y 20 dólares e indicado con color verde.

Dado que el indicador de fuerza relativa RSI está sobrevendido y ascendiendo, es posible que vaya a buscar la resistencia de color marrón (antiguo soporte) en los 22.65-23 dólares.

Con un cierre por encima de ese nivel, el siguiente escollo que tiene por delante es la línea anaranjada que actúa como resistencia entre los 26.50 y 27 dólares.

martes, 28 de octubre de 2008

USDARS Dolar Americano vs Peso Argentino

Volviendo a analizar al Dólar Americano contra el Peso Argentino desde el informe del 6 de Octubre , vemos que alcanzó todos los objetivos fijados al alza y en la actualidad quebró el techo del canal alcista anaranjado de largo plazo.

Por proyección de la altura de este canal, el objetivo de suba se sitúa en 3.52 pesos, pudiendo tener alguna corrección antes de alcanzar ese nivel dado que el indicador de fuerza relativa RSI de la primer ventana navega en la zona de sobrecompra (por encima del nivel de 70).

TEN.MI Tenaris (Milán)

El gráfico de Tenaris Milán nos muestra como luego de navegar dentro de un canal bajista azul, en el mes de Octubre quebró el piso del mismo formando un nuevo canal bajista anaranjado.

Con los indicadores técnicos saturados en sobreventa, se incrementan las chances para que vaya a buscar el techo del canal bajista anaranjado y luego busque la banda central de Bollinger (indicada con color rojo).

En este punto, podría alcanzar los 10 euros indicados con color verde y chocaría contra el piso del canal azul.

En 7.67-7.735 tiene una importante resistencia producto de máximos anteriores.

CHFUSD Franco Suizo vs Dolar Americano

El gráfico semanal del Franco Suizo (Confederatio Helvetica Franc) contra del Dólar Americano (US Dollar) nos muestra que está en una situación comprometida dependiendo del canal alcista que tomemos:

Si unimos los mínimos ascedentes siguiendo la línea anaranjada, se ve que quebró el piso y podría colocar su altura hasta los 0.687. Además si seguimos este canal anaranjado vemos que hubo una trampa alcista en la semana del 23 de Marzo para luego caer. Esta señal normalmente significa que va a quebrar el otro lado del canal.

Si tomamos el canal alcista azul que arranca en Octubre 2002 aparece que está próximo a tocar su soporte en 0.84, coincidiendo con el soporte verde. En caso de quebrarlo, la proyección del objetivo de caída está en 0.65-0.66.

Por lo tanto, hay que esperar algunas semanas más para resolver esta indefinición para el caso del canal azul.

Por último, es posible que esta inclinación del canal y la duda sea porque en realidad está construyendo un techo redondeado de largo plazo.

lunes, 27 de octubre de 2008

GLD ETF ORO (streetTRACKS Gold Shares)

Retomando el estudio del GLD , el ETF del Oro desde el informe del 19 de Octubre , se aprecia como los dos doble techos que aparecieron luego del máximo histórico presagiaban un quiebre del soporte anaranjado de largo plazo.

Actualmente este quiebre habilita buscar como objetivo el 61.8% de retroceso de Fibonacci en 62.60-63.50 dólares.

Esto no quita que pueda intentar realizar un pullback contra la línea anaranjada.

Al alza tiene como resistencias la línea azul en 72.50 dólares, la línea verde en 75 dólares y dada la alta volatilidad podría pegar el estirón hasta los 77 dólares y chocar con el 38.2% de retroceso de Fibonacci y antiguo soporte ahora convertido en resistencia.

PAMP Pampa Holding

El gráfico en compresión semanal de Pampa Holding nos muestra como en la última semana quebró el piso del canal bajista anaranjado con un impresionante volumen.

Se observa que está muy cerca del soporte histórico en 70 centavos indicado con color azul.

Por lo tanto, si este nivel no se respeta y la baja se profundiza, directamente colocaría la altura del canal por el punto de corte hasta alcanzar el mínimo histórico en 26 centavos e indicado con color rojo.

EWV UltraShort MSCI Japan Proshares (ETF Japon)

El gráfico del EWV, un ETF inverso apalancado del índice que sigue el movimiento opuesto al mercado japonés nos muestra la gran volatilidad registrada a partir de Octubre, donde se producen saltos en la cotizaciones con movimientos violentos.

En la actualidad tiene una resistencia en 136 dólares que se corresponde con el 38.2% de retroceso de Fibonacci.

Luego en 146 dólares la línea anaranjada representa la mitad de la vela larga del día 9 de Octubre y una resistencia anterior.

Por último, en 163.80 podría tapar el gap abierto al alza y en 187.05 dólares el máximo histórico.

Respecto de los indicadores técnicos, el RSI en la primer ventana navega en el 50% lo cual si no perfora este nivel mantiene la posibilidad de un ascenso.

El oscilador estocástico de la segunda ventana perfora levemente el 50%, con lo cual si se aleja del mismo también indicaría que puede continuar el alza.

domingo, 26 de octubre de 2008

Entidades Financieras que visitan RoccaCharts

A continuación les paso el ranking actualizado de accesos de Entidades Financieras que visitaron RoccaCharts durante el último mes, según monitoreo de Google Analytics :

1) Rava Sociedad de Bolsa (Argentina)

2) Banco Santander Río (Argentina)

3) Maxima AFJP (Argentina)

4) Banco Comafi (Argentina)

5) Capital Markets (Argentina)

6) Banco Galicia (Argentina)

7) Grupo Santander (España)

8) Standard Bank (Argentina)

9) Bankinter (España)

10) Citicorp / Citibank (Argentina)

11) Lauro Asesores de Seguros (Argentina)

12) Banco de la Nación Argentina (Argentina)

13) Banco Patagonia (Argentina)

14) Banco Macro (Argentina)

15) Celfin y Gardeweg Corredores de Bolsa (Chile)

16) Banco de Crédito del Perú (Perú)

17) Barclays Bank (España)

18) Banco Itaú Argentina (Argentina)

19) Banco Santander Santiago (Chile)

20) Equilibrium Calificadora de Riesgo S.A. (Perú)

21) ABN Amro Bank N.V. (Holanda)

22) Bancaja (España)

23) BBVA Banco Bilbao Viscaya Argentaria (España)

24) Banco de Costa Rica (Costa Rica)

25) Banco de Sabadell (España)

26) Bolsa de Madrid (España)

27) Consultatio Inversora S.A. (Argentina)

28) Deutsche Bank Argentina (Argentina)

29) Grupo Financiero Inverlat (México)

30) Kutxa Caja de Ahorros de Gipuzkoa y San Sebastián (España)

31) Larrain Vial Financial Service (Chile)

32) Puente Hermanos Sociedad de Bolsa (Argentina)

33) Ahorro Corporación (España)

34) Alico C.A. Compañía de Seguros S.A. (Argentina)

35) AlMadar Finance & Investment Co. (Kuwait)

36) American Express Company (USA)

37) AON (USA)

38) Asesores en Valores S.A. Comisionistas de Bolsa (Colombia)

39) Banca Mexicana de Valores S.A. de C.V. (México)

40) Banca Pueyo S.A. (España)

41) Banco Central de Venezuela (Venezuela)

42) Banco Comercial (Uruguay)

43) Banco de Crédito (Chile)

44) Banco de la República Oriental del Uruguay (Uruguay)

45) Banco Ecuatoriano de la Vivienda (Ecuador)

46) Banco Internacional del Perú - Interbank (Perú)

47) Scotiabank (Canadá)

48) Bansi (México)

49) Bolsa de Valores de Colombia (Colombia)

50) Caixa D'Estalvis I Pensions La Caixa (España)

51) Caja de Ahorros del Mediterráneo (España)

52) Caja de Seguros Reunidos S.A. (España)

53) Caja Madrid (España)

54) Caja Reaseguradora de Chile S.A. / Grupo Mapfre (Chile)

55) Credit Suisse Group (Suiza)

56) Eurodeal Agencia de Valores S.A. (España)

57) Allianz Fondika (México)

58) Grupo IRSA (Argentina)

59) BID Banco Interamericano de Desarrollo (USA)

60) Banco Ixe (México)

61) Ixis Corporate Investment Bank / Natixis (Francia)

62) La Caja (Argentina)

63) Mapfre Seguros (España)

64) Nación Seguros de Vida S.A. (Argentina)

65) Nuevo Banco de Entre Ríos S.A. (BERSA) (Argentina)

66) Protección S.A. (Colombia)

67) Raymond James de Argentina (Argentina)

68) Rottneros AB (Suecia)

69) Royal Sun Alliance (Argentina)

70) Banco Central de Cuba (Cuba)

71) Sistema de Crédito de Entre Ríos (Argentina)

72) Grupo Asesores Financieros - Valuadora GAF (México)

Gracias a todas estas entidades por seguir visitando RoccaCharts!

Saludos cordiales,

Rocca

Analista Técnico

viernes, 24 de octubre de 2008

Como Puedo Aprovechar la Baja del Oro?

Muchos se habrán preguntado como puedo aprovechar la tendencia bajista del Oro, es decir, mientras baje el precio de este metal precioso pueda ganar dinero.

Así como existe un ETF que replica el precio del Oro y se llama GLD, no existe un ETF inverso del metal, pero lo que si se puede invertir es en el siguiente ETF:

SMN UltraShort Basic Materials ProShares es un ETF que sigue a la inversa y duplicando el índice Dow Jones de Materiales Básicos.

En este índice hay cuatro empresas mineras del Oro y holdings relacionados con este metal, con lo cual indirectamente estamos invirtiendo en sentido contrario al Oro.

A continuación el gráfico de este instrumento de inversión:

^NDX Indice Nasdaq100

El gráfico en compresión semanal del índice Nasdaq100 de los Estados Unidos nos muestra como luego de quebrar la línea de tendencia verde que arranca en el mes de Octubre de 2002, está próximo a tocar una nueva línea de tendencia, pero esta es de muy largo plazo e indicada con color naranja.

Esta línea anaranjada debería tocarse en el rango 1100-1150 puntos y es importante no quebrarla, ya que en ese caso profundizaría la baja comenzaría a testear mínimos históricos, siendo en 785-800 puntos el siguiente soporte e indicado en azul.

jueves, 23 de octubre de 2008

^DJI Indice Dow Jones

El gráfico del índice Dow Jones de los Estados Unidos nos muestra como desde el 7 de Octubre viene formando una figura triangular simétrica indicada con color azul.

Dado que está cerca de definir, la proyección de su altura da el objetivo siguiente:

11785 puntos si es que rompe con fuerza al alza e indicado con color verde

6185 puntos si es que rompe con fuerza a la baja e indicado con color rojo

Si nos guiamos por el último rebote alcista, éste no tocó el cateto superior y sumado a un indicador de fuerza relativa RSI que no está en sobreventa, todo indicaría que la alternativa que se daría sería la bajista. Por otro lado, los triángulos son figuras que marcan una pausa para luego continuar con la tendencia previa si nos remitimos a los libros.

CHFGBP Franco Suizo vs Libra Esterlina Inglesa

El gráfico en compresión semanal del Franco Suizo (Confederatio Helvetica Franc) contra la Libra Esterlina Inglesa (Great Britain Pound) nos muestra como se está produciendo una divergencia bajista en máximos señalada con color negro entre el indicador de fuerza relativa RSI de la ventana superior y los máximos del gráfico de precios.

Por lo tanto, es de esperar que los precios caigan y vaya a buscar los siguientes niveles:

0.47-0.48: 38.2% de retroceso de Fibonacci y soporte en azul

0.447-0.450: soporte verde producto de antiguos máximos históricos y 61.8% de Fibonacci.

miércoles, 22 de octubre de 2008

EURUSD Euro vs Dolar Americano

Retomando el estudio del Euro contra el Dólar Americano realizado el 7 de Setiembre , la divergencia bajista que se presentaba en el gráfico anterior presagiaba un quiebre del canal alcista azul, cosa que realizó como se puede apreciar en el gráfico en compresión semanal.

Actualmente está en zona de posible rebote, dado que la zona lila de 1.29-1.30 se corresponde con el 38.2% de retroceso de Fibonacci de la caída desde máximos y coincide además con un soporte anterior.

Dependiendo de la fuerza del rebote técnico podría convertirse en pullback contra el piso del canal azul en 1.41.

Si no se cumple esto, podría "tapar" el gap en 1.378 o bien alcanzar la zona de 1.36-1.365 indicada con una línea roja.

Como objetivo final de este movimiento que arrancó hacia fines del mes de Octubre del año 2000 debería poder alcanzar en el mediano/largo plazo el nivel de 1.12, dado que se corresponde con el 61.8% de retroceso de Fibonacci y la altura del canal alcista azul puesta por su punto de quiebre.

UNG United States Natural Gas (ETF)

El gráfico del UNG, un ETF que sigue el precio del gas natural de los Estados Unidos nos muestra como viene describiendo un prolijo piso redondeado.

Lo interesante del caso es observar la divergencia alcista entre el indicador de fuerza relativa RSI de la primer ventana contra el movimiento de los precios para el mismo período.

Por lo tanto, si bien como con cualquier piso redondeado pueden registrarse nuevos mínimos a medida que va a describiendo la figura semicircular, es posible que a medida que el frío empiece a cubrir los Estados Unidos el precio se incremente gradualmente y vaya cerrando la figura.

SMV08 Harina de Soja Contrato Octubre 2008 (CBOT)

Retomando el estudio de la Harina de Soja (Soybean Meal en inglés) para el contrato Octubre 2008 del CBOT (Chicago Board of Trade) desde el informe del 30 de Setiembre , se observa en el gráfico en compresión semanal como utilizó el soporte en color negro en 254 dólares.

El indicador de fuerza relativa RSI indica que podría seguir subiendo para buscar el pullback contra el soporte rojo de largo plazo ahora convertido en resistencia.

En este movimiento, como objetivo máximo sería tocar esa línea y "tapar" el gap abierto a la baja en 312 dólares.

Si no alcanza este nivel, podría llegar a la base del gap en 302 dólares e indicado en azul o más abajo tener la mitad de la vela de la semana del 29 de Setiembre como resistencia en 280-285 dólares

En la actualidad se formaron todas velas de indecisión, lo cual no asegura que lo anterior se pueda dar con seguridad y por eso mantengo vigentes los soportes por debajo de estos niveles:

En caso de quebrar el mínimo de 233 dólares registrado en la semana del 13 de Octubre, podría buscar el soporte violeta en 212 dólares y luego el verde en 191 dólares.

martes, 21 de octubre de 2008

RG12 Bono Boden 2012 en U$S

El gráfico del bono argentino Boden 2012 nos muestra como luego de quebrar el 38.2% de retroceso de Fibonacci tuvo una caída casi vertical.

Al cierre del día de ayer se encontró con un soporte indicado con color verde en 168 dólares.

Este sería el último soporte importante luego de haber quebrado el nivel de 61.8% en 190 dólares.

Más abajo tiene los soportes en 154, 142 y 122 dólares.

Hacia arriba y si lo que está haciendo es moverse dentro de un canal bajista anaranjado, podría intentar buscar el techo del canal en 186 y luego 190 dólares.

Los indicadores técnicos si bien están sobrevendidos, pueden estar allí por un tiempo mas, sobre todo porque no se registró una vela de reversión de tendencia en el nivel actual.

lunes, 20 de octubre de 2008

GOOG Google Inc. (Nasdaq)

El gráfico en compresión semanal de Google nos muestra como alcanzó el 61.8% de retroceso de Fibonacci en su caída desde máximos.

Las dos últimas semanas colocó un interesante volumen, lo cual podría habilitar a que vaya a buscar la resistencia de 425 dólares indicada con color azul.

Como aparentemente está moviéndose dentro de una cuña descendente indicada con color lila, podría buscar su techo un poco más arriba en los 454 dólares.

domingo, 19 de octubre de 2008

CTZ08 Algodon #2 Contrato Marzo 2009 (ICE US)

El gráfico en compresión semanal del Algodón "2" (Cotton en inglés) para el contrato Marzo 2009 del ICE US nos muestra como hizo doble piso en torno a los 46 dólares e indicado con color rojo.

Con un indicador de fuerza relativa RSI sobrevendido y aplanado, es posible que vaya a buscar el techo del canal bajista negro en torno a los 55 dólares (resistencia en azul) o 58.20 dólares (resistencia en verde).

En caso de persistir el alza, la siguiente resistencia está en torno a los 65 dólares e indicado con color negro.

SIZ08 Plata Contrato Mayo 2009 (NYMEX)

El gráfico en compresión mensual de la Plata COMEX (Silver en inglés) para el contrato a Mayo 2009 del NYMEX nos muestra como luego de un doble techo descendente marrón cayó fuertemente su cotización y en la última semana quebró el soporte de largo plazo indicado con color negro.

Por lo tanto, es de esperar que profundice la baja teniendo como posibles soportes los siguientes:

7.95 dólares: en rojo (importante, ya que fue un máximo histórico anterior y puede permitir un rebote y un pullback contra el soporte ahora convertido en resistencia)

6.35: en azul

5.50 dólares: en verde

4.00 dólares: en violeta

GLD ETF ORO (streetTRACKS Gold Shares)

El gráfico en compresión semanal del GLD, el ETF del Oro, nos muestra como hizo dos doble techos descendentes, lo cual desencadenará más baja.

Por ahora está testeando el 38.2% de retroceso de Fibonacci en 77 dólares y el soporte rojo de largo plazo.

De aquí podría formar una figura triangular con la resistencia dinámica bajista anaranjada o bien quebrar los soportes.

La línea verde en 72-73 dólares constituye un soporte importante que en caso de ser quebrado acelerará la baja y iría a buscar directamente el 61.8% de Fibonacci en los 64.75-65 dólares.

sábado, 18 de octubre de 2008

^BVSP Indice Bovespa de Brasil (medido en U$S)

El gráfico del índice Bovespa de la bolsa de Sao Paulo medido en dólares nos muestra como luego de quebrar el 61.8% de retroceso de Fibonacci, se frenó en el soporte de largo plazo anaranjado en los 15396 dólares.

Con un indicador de fuerza relativa RSI sobrevendido puede ir a tapar el gap en 22650 dólares (indicado con color verde) o bien buscar el siguiente soporte en 14220 dólares para luego intentar algún rebote técnico.

MERVAL Indice Merval de Buenos Aires (medido en U$S)

El gráfico en compresión semanal del índice Merval de la bolsa de Buenos Aires medido en dólares nos muestra como hizo un doble techo descendente indicado con color azul, lo que provocó una fuerte caída posterior.

Desde el mes de Mayo de 2004 viene haciendo una figura de techo redondeado cuyo objetivo de baja es alcanzar el nivel de 286-287 dólares e indicado con color rojo.

EURARS Euro vs Peso Argentino

Volviendo a analizar al Euro contra el Peso Argentino desde el informe del 19 de Setiembre , se aprecia como hizo exactamente como lo comentaba oportunamente, es decir, luego de cumplir el objetivo del HCH hasta el soporte rojo, fue a tapar el gap en 4.58 pesos para luego caer.

Con un indicador de fuerza relativa RSI de la primer ventana sin entrar en sobreventa, posiblemente haga que quiebre el nivel de 4.28 pesos y busque el nivel de 4.06 pesos en el 61.8% de retroceso de Fibonacci indicado en verde.

USDBRL Dolar Americano vs Real Brasileño

Retomando el estudio realizado al Dólar Americano contra el Real Brasileño desde el informe del 19 de Setiembre , se ve como siguió transitando por la zona de sobrecompra en el RSI hasta alcanzar los 2.313 que se corresponde con la altura de la cuña anaranjada indicada con color azul.

Si la semana que viene perfora hacia abajo el nivel de 70 en el indicador de fuerza relativa RSI, debería encontrar algún soporte en el 38.2% de retroceso de Fibonacci en 2.00-2.02 o bien tener una corrección más fuerte en 1.84-1.85.

Si no lo perfora, podría usar los 2.04-2.05 como soporte para volver al nivel de máximos.

USDZAR Dolar Americano vs Rand Sudafricano

Retomando el estudio realizado al Dólar Americano contra el Rand Sudafricano realizado el 29 de Setiembre , se observa en compresión semanal como alcanzó los objetivos fijados oportunamente.

En 10,10 alcanzó la línea amarilla que se corresponde al desdoblamiento del canal alcista rojo.

En 10,91 alcazó la línea verde correspondiente al desdoblamiento de la altura del piso redondeado indicado con color azul.

A este nivel con un indicador de fuerza relativa RSI de la primer ventana en zona de sobrecompra, puede agotarse la suba a partir de aquí o bien buscar un doble techo con alguno de los máximos anteriores en 11.90-12.20 o bien el siguiente en 13.99.

En caso de corrección, en 8.80 estaría el 38.2% de retroceso de Fibonacci del último impulso alcista y en 8.00 el 61.8%.

viernes, 17 de octubre de 2008

WTI Barril Petroleo Crudo USA (West Texas Intermediate)

El gráfico del petróleo crudo WTI medido desde el año 2001 nos muestra que está próximo a tocar el 61.8% de retroceso de Fibonacci en los 65.50-66 dólares por barril.

En 68.70-70 dólares hay un soporte indicado en rojo producto de mínimos anteriores, pero no creo que sirva como cambio de tendencia y como máximo para un rebote técnico.

El indicador de fuerza relativa RSI de la ventana superior no está totalmente sobrevendido, con lo cual es posible que busque los siguientes soportes de largo plazo:

63-64 dólares: En color lila

55-56 dólares: En color azul

Por último, el soporte en 50 dólares e indicado con color negro sería el último piso donde se pueden frenar los precios antes de una caída más fuerte.

jueves, 16 de octubre de 2008

MERVAL Indice Merval de la Bolsa de Buenos Aires

El gráfico del índice Merval con una escala semi-logarítmica de puntos nos muestra como va camino a completar el techo redondeado en 837-850 puntos.

Este nivel, indicado con una línea verde, es muy importante ya que fue anteriormente un máximo histórico y soporte.

Quebrar con fuerza este nivel habilita volver a los mínimos registrados en el período 2001-2002

^DJI Indice Dow Jones

El gráfico de muy largo plazo en compresión trimestral del índice Dow Jones con una escala de puntos semi-logarítmica nos muestra como volvió a meterse dentro del canal alcista anaranjado que arranca en Junio de 1942.

Este quiebre lo podría llevar al piso del canal en algún punto entre los 4400 y los 5500 puntos (línea horizontal en color verde).

Este movimiento podría ser válido una vez que quiebre el mínimo anterior de 7181.47 puntos registrado hacia fines del año 2002.

Cabe acotar que los 5500 puntos indicado en verde se corresponden con el desdoblamiento hacia abajo del canal alcista azul.

miércoles, 15 de octubre de 2008

BMA Banco Macro

Continuando con el estudio realizado al Banco Macro el pasado 29 de Agosto , se observa que la zona entre 6 y 6.40 pesos fue crítica dada la cantidad de resistencias que tenía por delante.

En este gráfico pero en compresión semanal se ve claramente como además fue pullback contra el soporte naranja, lo cual indica más baja para el mediano/largo plazo.

Además, con un indicador de fuerza relativa RSI sin estar sobrevendido y a medio camino entre retrocesos de Fibonacci, tiene como objetivos los siguientes:

4.40 pesos: 61.8% de retroceso de Fibonacci y anteriores soportes

4.00-4.01 pesos: antiguas resistencias ahora convertidas en soporte (en rojo)

3.30-3.35 pesos: antiguas resistencias y soportes (en verde)

lunes, 13 de octubre de 2008

TEN.MI Tenaris (Milán)

Retomando el estudio del gráfico de Tenaris Milán realizado el 9 de Octubre , se aprecia que por la alta volatilidad reinante tuvo una falsa salida alcista de la cuña anaranjada y por lo tanto vuelvo a ver como queda el gráfico a media rueda del día de hoy.

Se ve que completó la altura del canal bajista azul hasta alcanzar un mínimo de 8.80 euros (línea horizontal negra).

También se aprecia como sigue dentro de la cuña anaranjada y en el día de hoy aparentemente tiene las condiciones para poder quebrar su cateto superior.

En caso de confirmar esta salida, el objetivo de suba ahora está en 13.18-13.25 euros, indicado con color lila.

Antes que eso, en 11.5 euros puede tener una resistencia histórica producto de un mínimo anterior ahora convertido en resistencia (línea roja).

Por último, si el contexto positivo de los mercados no se desinfla rápidamente, tiene como objetivo final los 15 euros, donde taparía gaps y quebraría el techo del canal bajista azul (en verde).

domingo, 12 de octubre de 2008

^BVSP Indice Bovespa (Brasil)

Retomando el último análisis realizado al índice Bovespa de la bolsa de Sao Paulo (Brasil) desde el informe de 2 de Octubre , vemos como quebró el soporte lila de largo plazo en una baja casi vertical hasta alcanzar el 61.8% de retroceso de Fibonacci en 33.238 puntos.

Como dato curioso, ese mínimo coincide con el desdoblamiento hacia abajo del canal bajista anaranjado.

Este nivel de Fibonacci podría habilitar un rebote técnico hasta el 50% e indicado con una línea roja en los 41.000 puntos.

En caso de superar este nivel, el escollo por delante es utilizar el soporte lila como resistencia, encontrar el techo del canal bajista anaranjado y utilizar el soporte verde como resistencia en la zona de los 45.000 puntos.

Hacia abajo podría buscar algún mínimo entre 32.000 y 33.000 puntos (rectángulo en color azul), aunque por haberse puesto tan vertical creo que amerita un rebote a los niveles que comenté más arriba.

UYM Ultra Basic Materials ProShares (ETF)

El gráfico de UYM, un ETF aplancado que duplica el rendimiento del índice Dow Jones de Materiales Básicos (Carbón, Papel, Acero, Aluminio, etc.), nos muestra como fue moviéndose dentro de un canal bajista anaranjado hasta que el día 2 de Octubre quebró el piso del mismo.

Al cierre del día viernes completó el objetivo de baja al alcanzar un mínimo de 18.57 dólares.

Se observa como fue incrementándose el volumen a medida que fue llegando al objetivo.

Si nos abstraemos del contexto negativo en el que nos vemos envueltos, un indicador de fuerza relativa sobrevendido en 21.73 podría habilitar un quiebre de la resistencia dinámica bajista verde y un objetivo de suba en 32.80-32.90 dólares (horizontal en color negro).

Un cierre por encima de 37-38 dólares lo llevaría nuevamente dentro del canal con objetivo de suba de 50-51 dólares para alcanzar nuevamente el techo del canal bajista.

sábado, 11 de octubre de 2008

ALV08 Aluminio Contrato Diciembre 2008 (NYMEX)

El gráfico en compresión mensual del Aluminio contrato Diciembre 2008 del NYMEX nos muestra que luego de una divergencia bajista entre los máximos de Octubre 2006 y Junio 2008 y el indicador de fuerza relativa RSI (indicado con color negro), el commodity entró en una fuerte corrección.

Al cierre del viernes se ve como se apoyó en el soporte anaranjado y hacer un mínimo de 1.0125 dólares, pero como la divergencia es muy fuerte y además quebró el soporte en 1.045, es muy probable que el soporte anaranjado no resista y vaya a buscar alguno de los siguientes soportes:

0.9845: gap indicado con color marrón.

0.9444: máximo anterior indicado con color violeta

0.775: soporte anterior indicado en azul

0.631: soporte anterior indicado en rojo

viernes, 10 de octubre de 2008

Que Significan los Símbolos de los Futuros del CBOT?

Quizás se preguntaron a que se deben los símbolos o ticker extraños que tienen los futuros del CBOT (Chicago Board of Trade) como ser ZWQ08 o bien CZ08.

Estos códigos están tabulados y tienen la siguiente estructura:

Símbolo del producto + Mes de Vencimiento del Futuro + Año de Vencimiento del Futuro

Por lo tanto, si hablamos de ZWQ08 es que hablamos del Trigo operado electrónicamente(ZW) con vencimiento el mes Q (Agosto) del año 08 (2008).

A continuación las tablas:

Producto (sólo indico los operados electrónicamente):

Maíz (Corn): C

Soja (Soybeans): S

Aceite de Soja: (Soybean Oil): ZL

Harina de Soja (Soybean Meal): ZM

Trigo (Wheat): ZW

Etanol (Ethanol): ZE

Avena (Oats): ZO

Arroz (Rough Rice): ZR

Mes de Vencimiento:

F: Enero

G: Febrero

H: Marzo

J: Abril

K: Mayo

M: Junio

N: Julio

Q: Agosto

U: Setiembre

V: Octubre

X: Noviembre

Z: Diciembre

Para un detalle más acabado de lo anterior se puede consultar la página original del CBOT en inglés en http://www.cbot.com/cbot/pub/page/0,3181,932,00.html

Países que visitan RoccaCharts en el Día de Hoy

En el día de hoy han visitado RoccaCharts 32 países según estadísticas suministradas por Google Analytics:

América del Sur: Argentina, Brasil, Chile, Perú, Bolivia, Ecuador, Colombia, Venezuela, Uruguay

América Central: Costa Rica, El Salvador, Guatemala, Panamá, Honduras, Cuba, Nicaragua

América del Norte: Estados Unidos, México, Canadá

Europa: España, Andorra, Alemania, Portugal, Rumania, Gran Bretaña, Francia, Holanda

Africa: Argelia

Oceanía: Australia

Asia: Japón, India

Gracias a todos por visitar RoccaCharts y generar una comunidad de lectores interesados en el mundo de las finanzas.

Saludos,

Rocca

Analista Técnico

Reflexiones Económicas - Crisis Mundial

Me pareció oportuno parar la pelota en medio del pánico generalizado y la necesidad imperiosa de vender los activos a cualquier precio con tal de tener efectivo.

Como verán, hay algunos de los últimos análisis que hice que no hicieron lo que se suponía deberían hacer por análisis técnico.

Esto se debe que el análisis técnico no descuenta los imprevistos, ej: caída de las torres gemelas, el comienzo de una guerra, etc.

En este caso, nadie se esperaba que la crisis se desencadenara con tanta anticipación y en la forma que se está dando, por eso el pánico y la sensación que todas las empresas van a quebrar y que todos van a pasar a la clase baja y trabajando de vagabundo.

Esto es un proceso de depuración, ni más ni menos, de todas las exageraciones financieras que se hicieron estos años y en donde está involucrado todo el mundo financiero, pero como toda depuración, una vez que se limpia quedan las empresas que valen.

Por haber visto situaciones anteriores similares (en cuanto a lo imprevisto), lo que hace normalmente el gráfico en el mediano/largo plazo es volver al nivel desde donde se cayó cuando comenzó el pánico.

Por lo tanto, es de esperar que cuando el pánico finalice y los vendedores desaparezcan, se note una lenta pero recuperación al fin con objetivo el momento donde se encontraba hasta ese momento (fase de acumulación).

Estudiosos del tema (entre ellos Alan Greenspan) comentan que es posible ver un cambio de tendencia hacia la segunda mitad del año 2009, así que paciencia o bien aprovechar las crisis, que como dicen los chinos, es el tiempo de oportunidades únicas.

Saludos cordiales,

Rocca

Analista Técnico

jueves, 9 de octubre de 2008

Visita del Banco Interamericano de Desarrollo (BID) a RoccaCharts!

En el día de hoy RoccaCharts ha recibido la grata visita del BID Banco Interamericano de Desarrollo según monitoreo de Google Analytics , lo cual me llena de placer y ojalá lo tengamos como lector habitual de este sitio que intenta difundir el análisis técnico como herramienta de estudio de las inversiones.

Saludos cordiales,

Rocca

Analista Técnico

TEN.MI Tenaris (Milán)

El gráfico de Tenaris en su versión cotizante en la bolsa de Milán (Italia) nos muestra que luego de hacer un piso en la zona de 10 euros, en el día de hoy está quebrando el techo de la cuña descendente anaranjada con importante volumen.

Por lo tanto, podría alcanzar la altura (base) de la cuña y "tapar" el gap abierto a la baja hasta los 14.22 euros, indicado con color lila.

Si es que tiene ambiciones de respetar el canal bajista azul podría inclusive buscar el techo del mismo en los 15 euros, tapando además otro gap abierto anteriormente e indicado con color verde.

^N225 Indice Nikkei (Japón)

El grádico del índice Nikkei de la bolsa de Tokio (Japón) nos muestra como se viene moviendo en fase bajista dentro de un canal indicado con color naranja.

Dado que el gráfico se puso vertical y el indicador de fuerza relativa RSI de la primer ventana se puso en zona de sobreventa, es inminente un rebote.

Como zona clave están los 11695 puntos indicados en azul que se corresponde con un antiguo soporte convertido ahora en resistencia.

Quebrado ese soporte, lo único que le resta alcanzar es el techo del canal y anterior resistencia indicada en rojo en los 12264 puntos.

QQQQ PowerShares QQQ (ETF Indice Nasdaq100)

El gráfico en compresión semanal del QQQQ , un ETF que sigue al índice Nasdaq100 de los Estados Unidos, nos muestra como se ha quebrado el soporte azul de largo plazo que arrancó en el mes de Octubre de 2002.

Se aprecia como también alcanzó en el día de ayer al 61.8% de la caída desde máximos (retroceso de Fibonacci) que, junto a un indicador de fuerza relativa RSI de la ventana superior sobrevendido, nos incrementa las chances de un rebote técnico.

Como resistencias importantes en su ascenso tenemos:

35.53 dólares: anterior resistencia y soporte, indicado en negro

36.50 dólares: 50% de Fibonacci (todo soporte se convierte en resistencia cuando se lo cruza)

40.38 dólares: anterior resistencia y 38.2% de Fibonacci

43.25 dólares: anterior soporte ahora convertido en resistencia, en lila

46 dólares: pullback contra el soporte azul

miércoles, 8 de octubre de 2008

Quienes nos visitan hoy en RoccaCharts?

En el día de hoy las siguientes empresas visitan RoccaCharts según monitoreo de Google Analytics :

Sectores:

Financiero: Banco Santander Río, Maxima AFJP, Banco Comafi, Banco de Costa Rica, Banco Itaú Argentina, Bank of Nova Scotia, Citicorp/Citigroup, Credit Suisse Group, Grupo Santander, Kutxa Caja de Ahorros de Gipuzkoa y San Sebastián, Protección S.A. (Colombia), Banco Galicia

Energía: YPF, Pride International

Gobierno: Servicio de Impuestos Internos de Chile, Gendarmería Nacional, Comité Federal de Radiodifusión (COMFER), Correo Oficial de la Republica Argentina, Jefatura de Gabinete de Ministros de la República Argentina, Ministerio de Defensa

Salud: Albany Medical Center

Alimentación: EDS/Kraft, Establecimiento Las Marías (Yerba Taragüí), Embotelladora Andina (Chile)

Informática: IBM

Educación: Instituto Tecnológico Autonómo de México, Instituto Tecnológico y de Estudios Superiores de Monterrey, Sistema Universitario Ana G. Méndez, Universidad Carlos III de Madrid, Universidad Nacional de La Plata, Universidad Nacional de Quilmes, Universidad Nacional de San Martín

Química: Inversiones QAC (Química Anglo Chilena S.A.), Sudamfos

Construcción: Klockmetal S.A., Sadepan Latinoamericana S.A.

Consultoría: SGI Consultores S.A.

Automotriz: Toyota

Varios: SKF USA

Gracias a los habitués por su confianza en este sitio y bienvenidos sean los nuevos lectores de RoccaCharts.

Saludos cordiales,

Rocca

Analista Técnico

DCGN Decode Genetics Inc. (NASDAQ)

El gráfico de la empresa biofarmacéutica Decode Genetics nos muestra como se está moviendo dentro de una cuña descendente anaranjada.

Simultáneamente también se mueve dentro de un canal bajista en color azul.

Sin embargo, se aprecia como en las dos últimas ruedas colocaron un gran volumen con lo cual podría ser un piso, ayudados también con un indicador de fuerza relativa RSI sobrevendido.

Si este movimiento se consolida, las siguientes son las resistencias que tiene por delante: 0.42 (naranja), 0.61 (lila), 0.84 (verde) y 1.79 dólares (negro).

DXD UltraShort Dow30 ProShares (ETF Inverso)

El gráfico del DXD , el ETF inverso apalancado del índice Dow Jones de los Estados Unidos nos muestra como en las dos últimas ruedas quebró el máximo histórico en 72 dólares.

Esta línea constituye la "línea de cuello" o fin del piso redondeado, lo cual al superar ese nivel habilita desdoblar su altura hasta el objetivo de 100 dólares (indicado en verde).

Si vemos las canalizaciones, tenemos dos canales alcistas, uno anaranjado cuya proyección de suba está en 92 dólares y otro lila con proyección 90 dólares.

Antes de alcanzar estos tres objetivos es posible que realice pullback contra el techo de alguna de las tres figuras para luego buscar esos objetivos alcistas.

martes, 7 de octubre de 2008

GCV08 Oro Contrato Octubre 2008 (NYMEX)

El gráfico en compresión semanal del Oro Comex (Gold en inglés) para el contrato Octubre 2008 del NYMEX nos muestra como luego de tocar el soporte de largo plazo en rojo rebotó hasta la banda central de Bollinger.

Se nota un agotamiento en esa zona con velas con mucha sombra superior y sumado a que está haciendo un doble techo descendente, debería darse algún evento no previsto para que quiebre esa situación bajista que tiene por delante.

Por el momento el nivel de 877-900 dólares (horizontal en color rojo) es la zona de resistencia que tiene dado que es la mitad de la vela semanal del 4 de Agosto.

Si puede superar los dos doble techos, la banda superior de Bollinger y anterior resistencia se encuentra en los 990 dólares, aunque por el momento es poco probable que llegue a ese nivel.

En caso de caerse de la banda central de Bollinger, los 750 dólares pueden ser un piso dado que confluyen la banda inferior y el soporte rojo.

^MXX Indice IPC (Mexico)

El gráfico en compresión semanal del índice IPC de la Bolsa Mexicana de Valores nos muestra como esta semana arrancó tocando el 38.2% de retroceso de Fibonacci al hacer un mínimo de 20694 puntos.

En esa misma vela en forma de martillo se aprecia como el cuerpo de dicha vela quedó sobre el soporte anaranjado de largo plazo.

Por otra parte, viendo el indicador de fuerza relativa RSI de la ventana superior vemos como alcanzó la zona de sobreventa, indicada con círculos azules y sus correspondientes flechas en el gráfico.

Por lo tanto, hay chances de rebote hasta los 23340-23500 puntos correspondientes a la mitad de la vela de la semana pasada e indicado con color verde.

Para poderse alejar definitivamente de la posibilidad de que no quiebre el importante soporte de 38.2% tendría que cerrar por encima de los 26000 puntos en las próximas semanas, dando lugar en este caso al cambio de fase de bajista a acumulación.

VOW.DE Volkswagen AG St (Alemania)

El gráfico de la automotriz alemana Volkswagen que cotiza en la bolsa de Frankfurt (Alemania) nos muestra como la crisis mundial no parece afectarla, ya que en el día de hoy aceleró la suba luego de haber quebrado en el día de ayer el cateto superior del triángulo simétrico anaranjado.

Como objetivo de suba tenemos los 363 euros indicado con una línea horizontal en azul, donde además podría ir a buscar el techo de un tentativo canal alcista lila.

Las opiniones vertidas en los análisis tienen por objeto promover el análisis técnico como herramienta de estudio y no constituye bajo ningún concepto una invitación a la inversión a partir de los mismos.

La reproducción de los análisis está permitida siempre y cuando se mencione la fuente y un link al sitio o análisis de referencia.